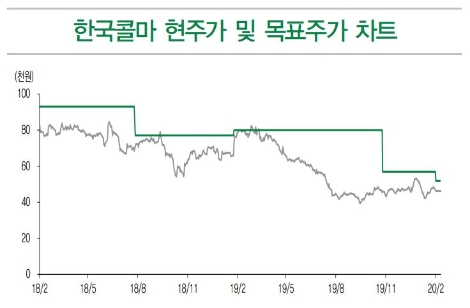

[로이슈 심준보 기자] DB금융투자는 한국콜마(161890, 전 거래일 종가 4만6300원)가 국내시장 선방에도 해외 매출 감소로 4분기 시장 기대치를 하회하는 실적을 거뒀다며,중국 및 북미 등 해외법인 기대치를 하향할 필요가 있다고 24일 분석했다. 투자의견은 매수에서 보유(Hold)로 하향, 목표주가도 5만7000원에서 5만원으로 하향했다.

DB금투에 따르면 한국 콜마는 4분기 연결 기준 매출 3894억원(전년 동기 대비 +2.5%), 영업이익 278억원(전년 동기 대비 -30%)으로 당사 추정영업이익(344억원)과 컨센서스(330억원)을 하회했다. 국내 화장품 ODM 매출이 J사 마스크팩 물량 급감으로 전년 동기 대비 7% 감소했고, 중국 화장품 ODM매출은 북경과 무석을 합쳐 전년 동기 수준을 유지하는데 그쳤다. 북미 매출도 주요 고객사 주문 감소로 40% 이상 역성장 했다. 다만 국내 제약 부문이 QC 이슈가 사라지면서 실적 회복 국면에 있고, CKM(헬스케어)도 신약 '케이캡'이나 숙취음료의 매출이 꾸준히 성장해 그나마 전사 실적 성장을 견인하는 형태다.

한국콜마의 2020년 매출 가이던스는 1조7000억원 수준으로 별도 화장품 전년 동기 대비 5%, 제약 10%, 중국 화장품 10~20%, 북미 3%, CKM 14% 성장을 목표로 제시했다. 올해화장품에서는 성장보다는 수익성 개선에 초점이 맞춰질 것으로 보이며, 특히 고객사별로 섬세하게 마진 관리가 이뤄질 것으로 DB금투는 판단했다.

DB금투 박현진 연구원은 “코로나19 영향으로 1분기 실적 기대치를 다소 하향 조정해야함은 업계 전반의 공통점이고 관건은 중국과 북미에서의 영업적자를 줄일 수 있는지 여부”라며 “중국 내 로컬 기업과의 수주 경쟁이 심화되고 있는 것으로 보여 무석과 북경콜마의 매출 볼륨 성장이 쉽지 않을 수 있다는 판단이다”라고 설명했다.

이어 “적어도 가이던스 하단에 가까운 매출 성장 가정이 무난해 보인다”라며 “무석이 온라인 바이어 위주로 신규 오더가 꾸준한 듯 보이지만 여전히 고정비 부담이 완화되긴 어려워 보이며, 북미에서도 단기적으로 영업력에서 경쟁우위를 점하기란 쉽지 않을 것으로 예상된다”라고 분석했다.

박현진 연구원은 “제약과 CKM 가정치는 유지했지만 중국과 북미의 실적 추정치를 하향해 목표주가를 조정했다”라며 “제약의 턴어라운드가 예상되는 점은 긍정적이지만, 화장품에서 모멘텀이 약해 아쉬우며 지금으로선 CKM 상장이 가치를 재평가 받을 수 있는 유일한 기회일 것으로 보인다”라고 분석을 마쳤다.

심준보 로이슈(lawissue) 기자 sjb@rawissue.co.kr

DB금투 "한국콜마, 해외 매출 감소로 4분기 실적 부진...투자의견 보유·목표주가 ↓"

기사입력:2020-02-24 09:26:50

<저작권자 © 로이슈, 무단 전재 및 재배포 금지>

로이슈가 제공하는 콘텐츠에 대해 독자는 친근하게 접근할 권리와 정정ㆍ반론ㆍ추후 보도를 청구 할 권리가 있습니다.

메일:law@lawissue.co.kr / 전화번호:02-6925-0217

메일:law@lawissue.co.kr / 전화번호:02-6925-0217

주요뉴스

핫포커스

투데이 이슈

투데이 판결 〉

베스트클릭 〉

주식시황 〉

| 항목 | 현재가 | 전일대비 |

|---|---|---|

| 코스피 | 5,564.31 | ▼19.59 |

| 코스닥 | 1,139.56 | ▲23.15 |

| 코스피200 | 825.66 | ▼5.56 |

가상화폐 시세 〉

| 암호화폐 | 현재가 | 기준대비 |

|---|---|---|

| 비트코인 | 103,922,000 | ▼103,000 |

| 비트코인캐시 | 677,000 | ▼1,000 |

| 이더리움 | 3,037,000 | ▼6,000 |

| 이더리움클래식 | 12,680 | ▲10 |

| 리플 | 2,059 | ▲1 |

| 퀀텀 | 1,358 | ▼10 |

| 암호화폐 | 현재가 | 기준대비 |

|---|---|---|

| 비트코인 | 104,058,000 | ▼11,000 |

| 이더리움 | 3,039,000 | ▼5,000 |

| 이더리움클래식 | 12,690 | 0 |

| 메탈 | 414 | 0 |

| 리스크 | 194 | ▼1 |

| 리플 | 2,059 | ▼2 |

| 에이다 | 395 | ▲1 |

| 스팀 | 85 | ▼0 |

| 암호화폐 | 현재가 | 기준대비 |

|---|---|---|

| 비트코인 | 103,930,000 | ▼80,000 |

| 비트코인캐시 | 675,000 | ▼4,000 |

| 이더리움 | 3,037,000 | ▼6,000 |

| 이더리움클래식 | 12,680 | ▲10 |

| 리플 | 2,059 | 0 |

| 퀀텀 | 1,372 | 0 |

| 이오타 | 97 | ▼1 |